子や孫への贈与、教育費なら非課税特例も 財産を賢く引き継ぐための注意点をFPに聞きました

20歳以上の人が祖父母や親から1000万円もらうと…

「贈与のメリットとデメリットを知りたい」と、東京新聞にファクスを寄せた都内の女性(75)は、夫名義の土地約65平方メートルを息子にどう引き継ぐか悩んでいる。人気路線の駅近くの物件で、息子家族が家を建てて暮らしている。最近、知人から贈与のことを聞き、「早く何かした方がいいのか」と焦っているという。

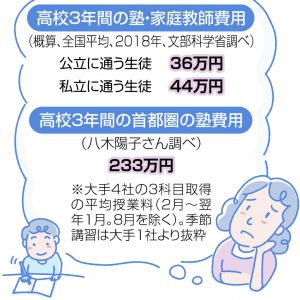

半田さんによると、贈与は、自分が生きているうちに財産を無償で誰かに譲り渡すこと。生前贈与ともいう。受けた側に贈与税がかかり、1年間にもらった合計が基礎控除額の110万円までなら税金はゼロ。それを超えた分の額に応じて10~55%の税率で課される。例えば、20歳以上の人が祖父母や父母から1000万円をもらうと、税額は177万円になる。

半田典久さん

累計2500万円まで非課税の「相続時精算課税制度」

20歳以上の子や孫にまとまった財産を贈与する場合は、累計2500万円まで非課税となる「相続時精算課税制度」も選べる。自分が亡くなったとき、贈与分も相続財産に含まれて相続税の対象になることには注意。ただ、相続税の基礎控除は2015年の制度改正で「3000万円+600万円×法定相続人の数」に縮小されたが、最低でも3600万円の財産がなければ課されない。

「決めた人に、ベストのタイミングで決めた財産を確実に渡せる」と、半田さんは贈与のメリットを挙げる。相続の場合、遺言書がなければ、遺産の分け方は相続人同士の話し合いとなり、自分の財産を思い通りに引き継げるとは限らない。遺言書を残しても、効力を巡ってトラブルになることもある。

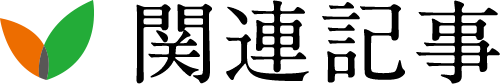

ただ、不動産の場合は贈与税に加え、高額の登録免許税(登記費用)や、不動産取得税も別途かかる。「一般的に不動産の贈与はコスト高になりやすい。贈与、相続どちらが得かよく検討して」と半田さん。贈与税の課税対象にならない生活費や比較的低額な家財などを渡すなら、贈与を検討するのがいいだろう。

子ども名義で預金する場合、課税対象になることも

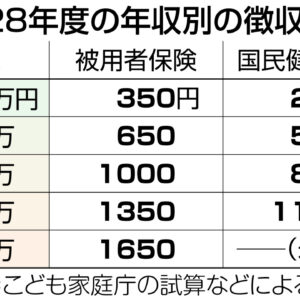

今なら、教育や住宅取得など目的が明確な資金を子や孫に贈与したい場合、非課税特例が使える(下の表参照)。それぞれ来年3月末、同12月末までの期間限定だ。通常の年110万円の非課税枠でも、意外と多額の贈与ができる。家族、親族で複数人、複数年に分けて贈与すればいい。

親が子どもの名義で預金する場合は、贈与契約書や通帳管理などの実態が伴わないと贈与にならず、親が亡くなったときに相続税の課税対象になることもある。また、亡くなる直前3年以内の贈与には原則、相続税がかかることも押さえておきたい。

半田さんは「生前に財産を渡しすぎると、親の立場が弱くなり、病気や介護時にぞんざいに扱われるリスクがある」と指摘。自分も将来、予想外の生活費不足や住宅改築、介護施設入所などでお金が必要になることもある。「贈与する場合も、一定の現金は手元に残して」と呼び掛ける。

なるほど!

グッときた

もやもや...

もっと

知りたい